วัยทำงานต้องรู้ กู้ซื้อบ้านอย่างไรให้พิชิตใจธนาคาร

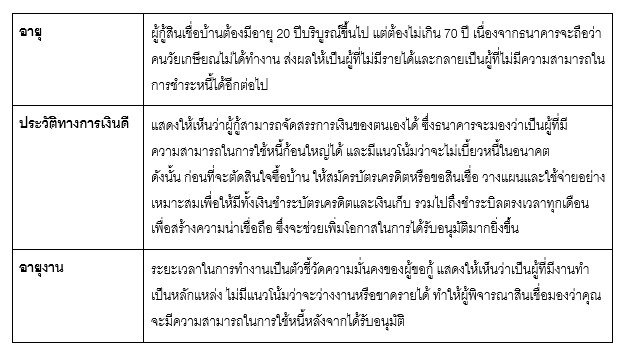

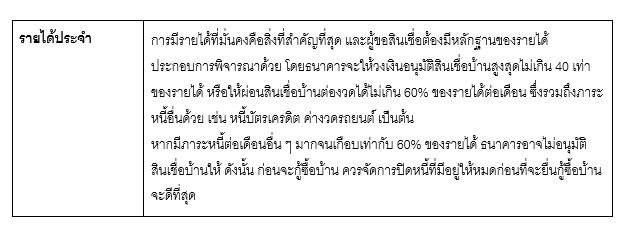

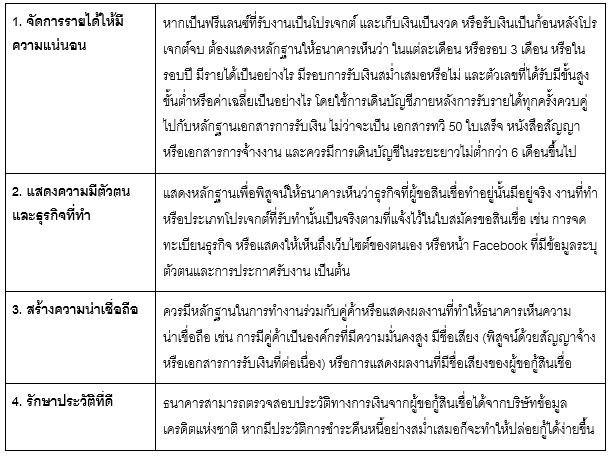

การตัดสินใจซื้อที่อยู่อาศัยสักแห่ง นับเป็นเรื่องสำคัญในชีวิตที่ต้องคิดอย่างรอบคอบ นอกจากเรื่องของ ประเภทที่อยู่อาศัย ราคา ทำเล การเดินทาง ฯลฯ สิ่งจำเป็นที่ไม่ควรมองข้ามเลยก็คือ “การกู้ซื้อบ้าน” ซึ่งต้องใช้หลายองค์ประกอบในการพิจารณา เนื่องจากผู้กู้แต่ละคนมีความแตกต่างกันทั้งในเรื่อง อายุ ประวัติทางการเงิน ระยะเวลาในการทำงาน รายได้ ซึ่งเป็นเกณฑ์สำคัญที่ธนาคารจะต้องนำมาใช้พิจารณาเพื่ออนุมัติสินเชื่อบ้าน เพราะเป็นทรัพย์สินที่มีราคาสูงและใช้ระยะเวลาผ่อนนาน อาจเกินกว่า 20 ปี สำหรับผู้กู้บางราย สิ่งเหล่านี้จึงเป็นตัวชี้วัดความสามารถในการชำระเงินคืนแก่ธนาคารในอนาคต